大家好,今天小编关注到一个比较有意思的话题,就是关于关于保荐项目内核的问题,于是小编就整理了3个相关介绍的解答,让我们一起看看吧。

上市问询上会流程?

一、 境内IPO上市流程- 股份制改制- 公司性质- 业务- 股权机构- 辅导- 制度完善- 高管培训- 资料准备- 材料申报- 审核- 股票发行及上市- 批文- 路演询价- 发行上市

二、 企业改制应注意的相关问题- 改制重组的总体要求- 设立股份公司的方式- 发起设立- 募集设立- 整体变更- 企业改制涉及的主要法律法规- 改制设立的流程- 确定改制方案- 中介机构出具改制文件- 召开创立大会- 办理工商登记

三、 拟上市公司的辅导- 辅导过程中需要关注的问题- 日常经营的规范运作- 法人治理结构- 募集资金投向- 财务问题- 纳税和补贴收入- 辅导的程序- 什么情况需要重新辅导?

四、 IPO材料申报的准备- 申请文件制作要求--《公开发行证券的公司信息披露内容与格式准则第9号--首次公开发行股票并上市申请文件》- 公司签署招股说明说- 律师、会计师出具的相关法律文件- 保荐人对申报材料进行内核- 正式申报

五、 首次公开发行股票申请文件的制作- 文件编报的依据- 申请文件的基本要求- 申请文件的主要章节- 招股说明书的基本要求- 招股说明书的主要章节- 申报文件的制作阶段- 证券公司- 审计机构- 法律咨询机构

企业如何发行内部股票?

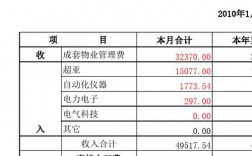

公司上市必经流程:第一、股份改制(2—3个月):发起人、剥离重组、三年业绩、验资注册、资产评估。第二、上市辅导(12个月):三会制度、业务结构、四期报告、授课辅导、辅导验收。第三、发行材料制作(1—3个月):招股说明书、券商推荐报告、证券发行推荐书、证券上市推荐书、项目可研报告、定价分析报告、审计报告、法律意见书。第四、券商内核(1—2周):现场调研、问题及整改、内核核对表、内核意见。第五、保荐机构推荐(1—3个月):预审沟通、反馈意见及整改、上会安排、发行批文。第六、发审会(1—2周):上会沟通、材料分审、上会讨论、表决通过。第七、发行准备(1—4周):预路演、估值分析报告、推介材料策划。第八、发行实施(1—4周):刊登招股书、路演推介、询价定价、股票发售。第九、上市流通(1—3周):划款验资、变更登记、推荐上市、首日挂牌。第十、持续督导(2—3年):定期联络、信息披露、后续服务。法律依据:《中华人民共和国证券法》第四十七条股票上市交易申请经证券交易所同意后,上市公司应当在上市交易的五日前公告经核准的股票上市的有关文件,并将该文件置备于指定场所供公众查阅。《中华人民共和国证券法》第四十八条上市公司除公告前条规定的上市申请文件外,还应当公告下列事项:(一)股票获准在证券交易所交易的日期;(二)持有公司股份最多的前十名股东的名单和持有数额;(三)董事、监事、经理及有关高级管理人员的姓名及持有本公司股票和债券的情况。

注册会计师与保荐人哪个厉害?

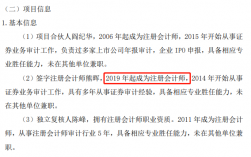

一般来说保荐代表人相对厉害,保代报考门槛很高,注册会计师相对会简单一些,因为会计对学历,经验之类的要求并不是很高。

保荐代表人的任职资格也相对比注会高一些:需要具备2年以上投行业务经历,担任主管投行业务的公司高管、投行业务部门负责人、内核负责人或投行业务的其他相关负责人,每家综合类证券公司推荐的该类人员数量不得超过其推荐通道数量的两倍。

而注册会计师对任职资格要求不高:一般只要具有高等专科以上学校毕业学历,或者具有会计或者相关专业中级以上技术职称。并且取得已取得注册会计师全国统一考试专业阶段考试合格证。就可以在各大审计公司,律师事务所等单位任职。

到此,以上就是小编对于关于保荐机构的保荐业务,下列说法错误的是的问题就介绍到这了,希望介绍的3点解答对大家有用。

微信扫一扫打赏

微信扫一扫打赏

渝ICP备2023004149号-17

渝ICP备2023004149号-17