大家好,今天小编关注到一个比较有意思的话题,就是关于收购项目的IRR的问题,于是小编就整理了2个相关介绍的解答,让我们一起看看吧。

什么是并购基金?

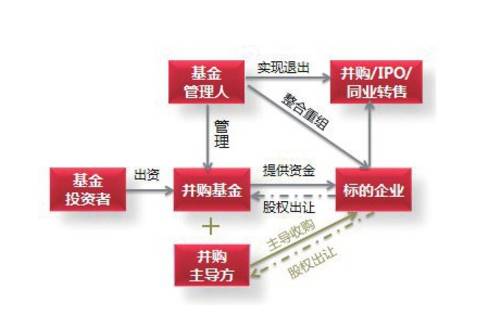

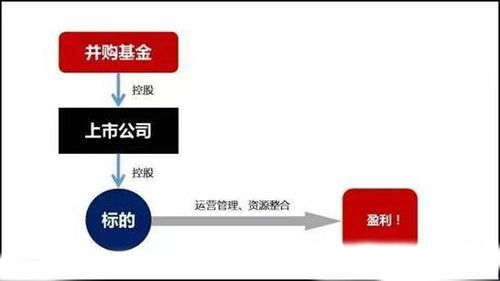

并购基金是专注于对目标企业进行并购的基金,其投资手法是,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造,持有一定时期后再出售的一种投资基金。

并购基金是私募股权基金的一种,用于并购企业,获得标的企业的控制权。常见的运作方式是并购企业后,通过重组、改善、提升等方式,实现企业上市或者出售股权,从而获得丰厚的收益。

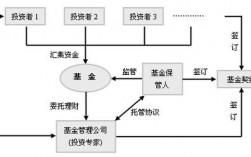

并购基金一般采用非公开方式募集,销售和赎回都是基金管理人通过私下与投资者协商进行。从历史数据看,国内的并购基金一般投资期限通常为3到5年,国际上的并购基金从投入到退出一般需要5到10年时间,年化内部收益率( IRR )可达到30%左右。

在投资方式上,并购基金多采取股权投资方式,极少涉及债权投资。投资标的偏向于已形成一定规模和产生稳定现金流的优质企业。

并购基金投资退出的渠道有: IPO 、售出、兼并收购、标的公司管理层回购等。

如何对一家企业进行资产评估?

如何对一家企业进行资产评估?企业资产评估又分企业有形资产价值评估和无形资产评估两种。有形资产评估一般有四种方法:一是比较法。二是重置法。三是收益法。四是趋势法。这四种方法可以单独使用,也可以交叉使用,相互校正。对于企业无形资产的评估,可以采用技术领先程度估算、收益预测分析估算、市场召唤力预测分析等方法。

不论采用哪种方法都是对资产价值的估算,真实价值还得通过市场验证。

一般企业资产是通过对资产某一时点价值的估算,从而确定其价值的经济活动而论.

通常企业资产评估的程序如下:签约、组建项目组、 实地考察、市场调查、设计数学模型、讨论、通报客户评估结果、评估报告等。

1、评估前企业需要与第三方评估公司签定协议,就评估范围、目的、基准日、收费、交付评估报告的时间等项内容达成一致意见,正式签署协议,共同监督执行。

2、视企业评估项目大小、难易程度、组成由第三方评估行业专家、、会计等方面专业人员参加的项目评估组,实施项目评估,项目组实行专家负责制。

3、第三方评估公司从各方面了解企业的发展变化,经济效益,市场前景,技术生命周期,设备工艺,经济状况,查验各种法律文书会计报表,听取中层以上领导干部汇报。

首先回答"谁来估值?"

估值模型一般由卖方和买方负责:

卖方包括:投行,FA, 估值机构,四大估值部门等

买方包括:私募股权基金,企业内部战投部门,以及二级市场的部分对冲基金等

然后回答“一家公司的估值是怎么估出来的?”

估值的常用方法包括相对估值法,也就是常说的trading comps(可比公司倍数), precedent transactions (交易估值倍数)。一般Precedent transactions 由于收购上市需要支付溢价的原因会比trading comps高一些

除了相对估值法就是Intrinsic valuation (内在估值), 也就是常说的DCF (现金流折现)。对于公司的自由现金流(常有的为unlevered free cash flow)进行折现算出公司的价值。

其他的还有一些没有那么常用的包括LBO (杠杆收购), SOTP (sum of the parts,分类加总估值法), recovery analysis/liquidation analysis.

LBO的在估值中的引用场景为假设我花了未来预期15%的IRR且在第5年退出,那么我现在买这个公司应该是要花费多少。有些卖方机构会用LBO 再根据你的退出假设倒算出收购价格

SOTP比较适用于对于conglomerate (拥有多个不同业务部门的公司)。顾名思义,本身就是把各个部门分别用相对或者绝对估值法进行估值然后加总。需要注意的是经常会考虑到conglomerate discount.

到此,以上就是小编对于收购项目的流程的问题就介绍到这了,希望介绍的2点解答对大家有用。

微信扫一扫打赏

微信扫一扫打赏

渝ICP备2023004149号-17

渝ICP备2023004149号-17